交通事故における人身傷害保険利用のメリット(本人過失分への優先的充当に特化して)

※この記事は、交通事故における人身傷害補償保険の利用について少々専門的な内容を解説するものです。人身傷害補償保険の基本的な内容を理解している前提で解説しますので、予めご了承ください。なお、人身傷害補償保険の基本的な説明は、リンク先の別ページで詳しく解説していますので、そちらをご覧ください。

⇒「任意保険の損害賠償請求上のメリット」

(目次中「2の(3)『人身傷害(補償)保険、搭乗者傷害保険』」をクリックしてください)

「過失割合に関係なく保険金が支払われる」とは?

別ページでも説明している通り、人身傷害保険への加入には、交通事故損害賠償請求上のメリットも多くあります。その中で、「過失割合に関係なく保険金が支払われる」というメリットがある訳ですが、本記事では、この点を掘り下げて説明していきます。

0.目次

1.通常の損害賠償請求の流れ

2.人傷害保険を利用した場合の話

(1)人身傷害保険からの支払いは自分の過失分に充当できる

(2)人身傷害保険会社は被害者の損害賠償請求権を代位取得する

(3)過失分への充当と求償権の範囲の根拠~訴訟基準差額説~

3.実際の損害賠償請求の実務上の話

(1)対人賠償の担当者が訴訟基準差額説を知らない

(2)対人賠償先行か人傷先行か

(3)人身傷害と対人賠償による自賠分の取り合い?

4.被害者のための利用時の注意点

(1)人傷払い先行か対人賠償先行かの選択

(2)どちらを選択したとしても解決が長期化する可能性は高い

(3)特殊な解決ルートもある

5.まとめ

1.通常の損害賠償請求の流れ

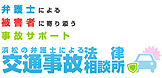

交通事故の被害者側における人身損害賠償請求の流れとしては、主に以下のパターンに分かれます。

- ①加害者側に対人賠償保険があり、保険会社が賠償の主体となる場合

- ②加害者側に対人賠償保険が無く、自分の保険に人身傷害保険がある場合

- ③加害者側に対人賠償保険が無く、自分の保険に人身傷害保険が無い場合

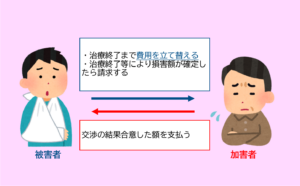

最も一般的なパターンである①について説明すると、加害者が対人賠償保険に加入して入れば、基本的に加害者側の保険会社が被害者に賠償金を支払います。この時、被害者の受傷が疑われるような場合や、過失割合の見解に大きく差があるような場合を除いては、治療終了までにかかる治療費・通院交通費の一部(タクシー代など立替が厳しいもの)・休業損害などを過失割合に関係なく加害者側の保険会社が支払ってくれます。このような保険会社の対応を一括対応と言い、任意保険会社間で確立しているサービスとなります。

一括対応の存在意義は、なんといっても被害者側の立替による経済的負担を軽減することにあります。一般的な民事事件における損害賠償請求は、損害を被った側で一定の費用や損害は一度立替え、損害が確定した段階で相手に賠償を請求することが原則ですが、交通事故においては、被害者が受けた怪我により治療などを余儀なくされるケースが多い訳で、それらの立て替えは非常に困難であると言えます。交通事故による受傷により、保険会社から被害者に対してある程度の賠償を行うことが予定されるからこそ確立しているサービスです。なお、過失割合的に被害者にも過失があるようなケースでも、治療費などの支払いは一旦満額行われることがほとんどです。

治療などが終了し、被害者の損害額が確定すると、保険会社からトータルの賠償額の提案(あるいは被害者側(主に代理人)からの請求)が行われますが、一括対応中に支払われた費用は賠償額からは既払い金として差し引かれます。一括対応中に支払われた治療費や休業損害なども、最終的には過失割合に応じて自己負担となるべき部分があるため、既払い金として差し引かれる場合はその部分も併せて差し引かれることになります。

このように、被害者自身にも過失がある場合、被害者が被った損害の一部は言ってしまえば自己責任ということになってしまいます。

2.人身傷害保険を使用した場合の話

では改めて、人身傷害保険を使用した場合にどのようなメリットが生じるのかを説明していきます。

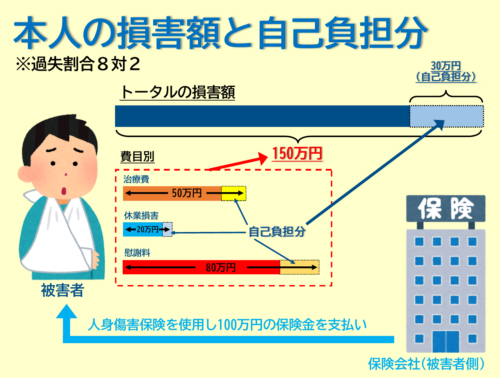

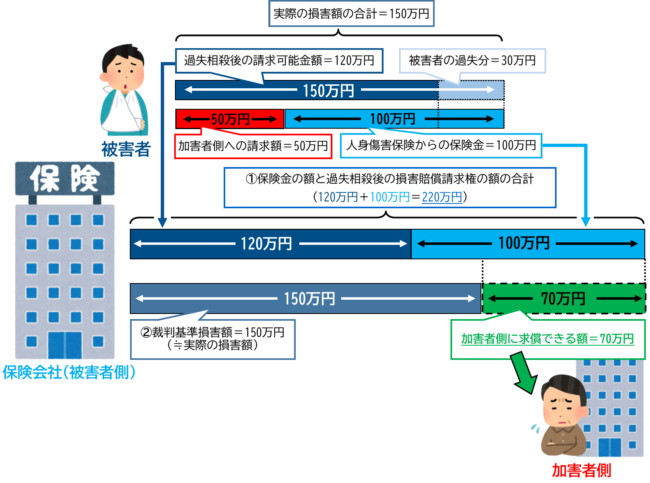

上記の例と対比しやすくするため、過失割合8対2、治療費と休業損害でそれぞれ50万円と20万円かかったという設定は引継ぎつつ、それらを含めた被害者のトータル損害額を150万円と仮定します。そして、人身傷害保険の基準で100万円の保険金を受け取ったとします。

まず前提として、人身傷害保険使用による保険金は過失割合に関係なく支払われるため、被害者側の保険会社から支払われた100万円は過失相殺等は行われていません。

ただし、人身傷害保険からの保険金は人身傷害保険の算定基準に基づく計算で算出されるので、被害者本人の実損害額とは差がある場合が多いのです。

例のケースでは被害者の実際の損害額は150万円ですが、過失割合が8対2であることから、加害者側に請求できる金額は、150万円×0.8(加害者側の過失割合)=120万円になります。そして、人身傷害保険から100万円の保険金が支払われている訳ですが、被害者が加害者に請求できる金額と比べると20万円の差額が生じています。

この差額は加害者側に請求していくしかない訳ですが、この時に被害者にとって有利な取り扱いがなされるのです。

(1).人身傷害保険からの支払いは自分の過失分に充当できる

普通に考えれば、「加害者に請求できる金額が120万円であり、人身傷害保険で100万円の保険金が支払われているのだから、残りの20万円しか請求できないのでは?」となるはずですが、人身傷害保険から支払われた保険金は自分の過失分に充当することができるのです。

具体的には以下の通りです。

- 人身傷害保険から支払われた保険金のうち、30万円は損害額に占める自己負担分に充当することができる

- 充当後の余りである70万円(100万円-30万円)は加害者に請求できる損害額と相殺する

- 相殺後の残額である50万円(120万円-70万円)を加害者に請求できる

この取り扱いにより、被害者は、自らにも過失がある事故ではありますが、損害額の全てを補填してもらうことができるようになります。

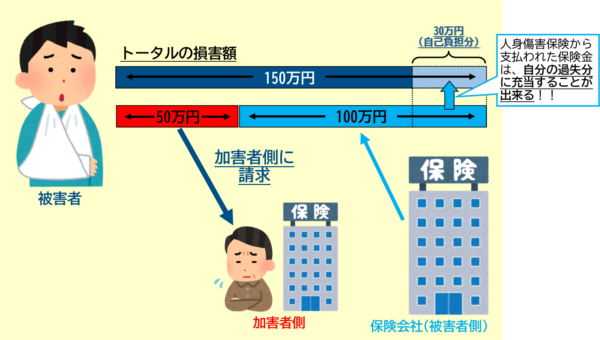

(2).人身傷害保険会社は被害者の損害賠償請求権を代位取得する

一方、人身傷害保険会社は、被害者に対し人身傷害保険基準の保険金を支払った訳ですが、その保険金の中には、本来加害者側が被害者に支払うべき損害があるはずです。この場合、人身傷害保険会社は、該当する部分について、被害者に代わって、加害者側に対して請求することが可能となります。このように、本来被害者が持っている損害賠償請求権を、保険金を支払ったことでその範囲に限り保険会社が取得することを「損害賠償の代位」と言います。また、損害賠償の代位によって、保険会社等が本来の賠償義務者に対し支払いを請求することを「求償」と言います。

この時、人身傷害保険会社は、加害者側に対して何円を求償できるかということが問題となります。

「100万円の保険金が支払われているのなら、100万円では?」と考える方もいるかもしれませんが、正解は70万円です。根拠は何となく分かるかもしれませんが、次の項目で説明いたします。

(3).過失分への充当と求償権の範囲の根拠~訴訟基準差額説~

さて、「人身傷害保険金が被害者の過失分に充当できる」という取り扱いや、人身傷害保険会社の求償範囲が予め決まっていることにはきちんとした根拠があります。

それは、被害者にも過失がある交通事故の案件で人身傷害保険金の支払いが先行した場合に、人身傷害保険会社がどの範囲で求償権を持つかということが主な争点となった最高裁第一小法廷平成24年2月20日判決において、以下のように訴訟基準差額説を採用した判決が言い渡されたことによります。

「保険金を支払った保険会社は、保険金請求権者に裁判基準損害額に相当する額が確保されるように、(上記)保険金の額と過失相殺後の損害賠償請求権の額との合計額が裁判基準損害額を上回る場合に限り、その上回る部分に該当する額の範囲で損害賠償請求権を代位取得すると解するのが相当。」

(最高裁第一小法廷平成24年2月20日判決)

正直に申し上げて分かりにくいかと思います。判決文中の言葉が具体的に何を指すのか、用いてきた例に当てはめてみます。

- 「保険金を支払った保険会社」

⇒人身傷害保険会社のこと - 「保険金請求者」

⇒被害者のこと - 「裁判基準損害額」

⇒裁判基準で計算されたトータルの損害額。例でいうと150万円 - 「保険金の額」

⇒人身傷害保険会社から支払われた保険金の額。例でいうと100万円 - 「過失相殺後の損害賠償請求権の額」

⇒過失相殺が行われた後に被害者が加害者側に請求できる額。例でいうと120万円

人身傷害保険会社が被害者に支払った保険金額は100万円、過失相殺後にAさんが請求できる賠償金の額は120万円ですので、この合計額は220万円(下図の①)となります。そして、被害者の裁判基準損害額は150万円(下図の②)になります。最高裁の判決によれば、この①と②を比較した時に①の方が大きければ、その差額だけ人身傷害保険会社は加害者側に請求できるということになりますので、差額の70万円のみを加害者側に請求できるということになります。

人身傷害保険会社が加害者側に求償できる範囲を考える時、非常に重要になるのは加害者側のトータルの賠償義務は如何ほどかという点です。

例のケースで言えば、加害者側の賠償義務は150万円(被害者のトータルの損害額)×0.8(加害者の過失割合)=120万円です。被害者に直接支払うにしても、人身傷害保険会社からの求償を受けて支払うにしても、賠償義務額を超えるような額を負担するべきではありません。

ところで、上記の通り最高裁判所は人身傷害保険の求償範囲について訴訟基準差額説を採用しましたが、この求償範囲に関わる見解として複数の説があります。

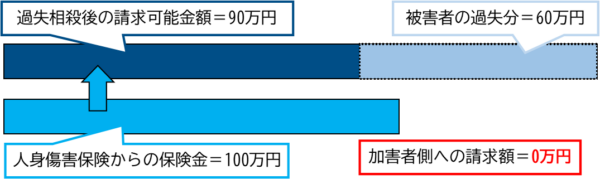

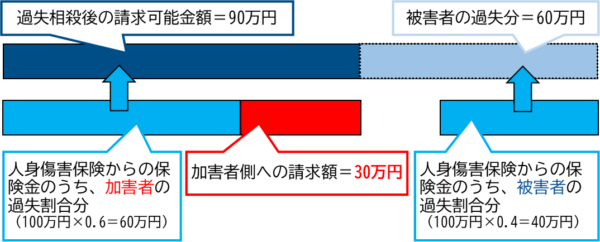

(説の解説のため、一旦過失割合を6対4と仮定し直します)

- 絶対説

絶対説の場合、人身傷害保険からの保険金は被害者本人の請求可能金額に優先的に充当されます。言い換えれば、人身傷害保険会社は、保険金として支払った金額全額(ただし被害者の請求可能金額まで)を加害者側に請求できるということです。過失相殺後の請求可能金額が人身傷害保険からの保険金額を下回る場合は、被害者は加害者側に何も請求できません。

- 比例説

比例説の場合、人身傷害保険会社の求償額は、支払った保険金のうち加害者側の過失割合に相当する分とされます。上図の場合、人身傷害保険で支払われた保険金は100万円ですが、加害者の過失割合分が60万円、被害者の過失割合分が40万円となるので、人身傷害保険会社は60万円を加害者に求償できる(=被害者の過失相殺後の請求可能金額に充当される)ことになります。一方で、被害者は、過失相殺後の請求可能額の残額である30万円を加害者に請求することが可能となります。

この場合の被害者のトータルの受領額は、

100万円(人身傷害保険からの保険金)+30万円(加害者側に直接請求する額)=130万円

となります。

このように見ると、先に解説した訴訟基準差額説が一番被害者(被保険者)に有利となることが分かるかと思います。複数の説や見解がある中で、最高裁判所は訴訟基準差額説を採用したという経緯があるのです。

3.実際の損害賠償請求の実務上の話

しかしながら、最高裁判所の判例によって訴訟基準差額説が採用されながらも、実際の損害賠償実務上では、交渉が上手くいかない場合が多いのが実情です。その理由には様々なものがあります。

(1).対人賠償の担当者が訴訟基準差額説を知らない

対人賠償の担当者が、「人身傷害保険からの支払いを被害者(被保険者)の過失分に充当することができる」という取り扱いを知らない場合があります。実は意外と多いのです。その為、人身傷害保険からの保険金を単純に全て損害の補填に関する既払い金と捉え、「差額(もしなければ払うものは無い)しか払わない」と対応される場合があるのです。

(2).対人賠償先行か人傷先行か

本記事で用いている例は、いずれも人身傷害保険による支払い⇒加害者側に請求という、人身傷害保険による支払いが先行した場合のパターンです。では、加害者側に請求⇒その後人身傷害保険にも請求という、対人賠償(加害者)による支払いが先行した場合にも同様の取扱いがなされるのでしょうか。

結論としてはYESのはずですが、注意しなければならない点が2点あります。

①人身傷害保険の約款上の規定内容

自動車保険の普通保険約款では、一般的に人身傷害保険の保険金支払いについて以下のように規定されています。

(必要箇所のみの抜粋です)

- (人身傷害)保険会社が保険金を支払うべき損害の額は、約款所定の算定基準に従い算定された金額の合計額とする。

- (人身傷害)保険会社が支払う保険金の額は、人傷基準損害額から①保険金請求権者が賠償義務者から既に取得した損害賠償金の額及び②損害を補償するために支払われる給付で保険金請求権者が既に取得したものがある場合はその取得額を差し引いた額とする。

この規定にそのまま則ると、対人賠償が先行した場合には、対人賠償で支払われた保険金は人身傷害保険の保険金と相殺されてしまうことになります。

上記の例を元に説明してみると、人身傷害保険先行の場合は、訴訟基準差額説によって被害者過失分に充当できる訳ですが、対人賠償先行の場合は、以下の通りの取扱いとなってしまいます。

- 対人社から120万円(=150万円×0.8)の支払いが先行

- 人身傷害保険基準での保険金は100万円だが、対人賠償で既に120万円の支払いを受けているため、人身傷害保険からの支払いはない

訴訟基準差額説は、人身傷害保険の保険金の支払いが先行した場合の人傷社の代位取得範囲を定めたものですので、対人賠償が先行した場合には言ってしまえば関係ありません。

つまりは、人身傷害保険の支払いが先行する場合と、対人賠償による支払いが先行する場合とで、異なる結果が招かれることになります。

②約款に読替規定が追加された

しかしながら、順序によって異なる結果を招くような運用は、被害者(保険金請求権者)の不利益をもたらす要因となります。そこで、多くの保険会社では、対人賠償による支払いが先行した場合でも同様の結果となるよう、約款に読替規定が追加されるようになりました。

主な内容としては、以下の通り規定されています。

「賠償義務者があり、判決・裁判上の和解において人傷基準と異なる基準で算出されたときは、自己負担額の算定において、その基準により算定された額を損害額とみなす」

簡単に言えば、交通事故の損害賠償請求において裁判を通じて解決した場合には、人身傷害保険における算定金額は裁判を通じて決定した金額とみなすということです。

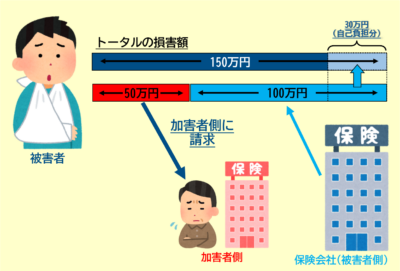

何度か用いている例で考えてみると、

- 被害者のトータル損害額…150万円(裁判基準)

(ただし、加害者側の賠償義務額は150万円×0.8=120万円) - 人身傷害保険基準の損害額…100万円

という状況ですが、読替規定が適用されると、人身傷害保険基準の損害額も150万円だとみなしてくれるようになります。

よって、対人賠償が先行した場合のルール通りに運用され、対人賠償支払い分が控除されたとしても、被害者に人身傷害保険金が支払われるようになります。

ただし、逆に言えば、読替規定が適用されるためには、裁判を経て損害額を確定させることが必須だということになります。裁判を経るとなると、終結までには半年~1年以上の期間がかかってしまいます。被害者自身の利益を最大化しようとすると、どうしてもそれに応じた手間や時間がかかってしまいますので、メリットとデメリットを天秤にかけてよく考える必要があります。

(3)人身傷害と対人賠償による自賠分の取り合い?

最後の問題点として、人身傷害と対人賠償による自賠分の取り合いの問題があります。

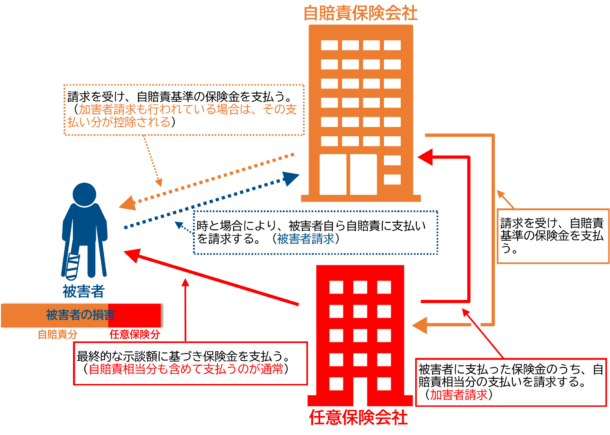

まずは、ごく一般的なパターンとして、被害者・加害者側の任意保険会社・加害者側の自賠責保険会社の3者が損害賠償請求の当事者となる場合を考えてみます。

別記事でも説明していますが、被害者の損害には、基本的には加害者側自賠責保険によって支払われるべき部分と、加害者側(加害者側任意保険会社)によって支払われるべき部分とが存在します。自賠責保険は強制加入保険である分、傷害・後遺障害・死亡部分それぞれに支払限度額が存在したり、算定基準も最低限度であったりするため、被害者の損害を自賠責のみで賄うことはほぼ不可能です。自賠責では賄えない部分の損害に対応するため、任意保険(対人・対物賠償)の加入が重要であることは周知の事実と言って差し支えないでしょう。

ただ、被害者が実際に保険金の支払いを受ける時、基本的には任意保険会社からしか受け取らない場合が殆どです。なぜかというと、通常、任意保険会社は自賠責分も含めて被害者に保険金を支払うからです。被害者に保険金を支払った後、任意保険会社は、自賠責保険会社に対し自賠相当分の支払いを求めることになります。このように、被害者に賠償金を支払った加害者サイドが、自賠責保険会社に対して自賠責分の支払いを請求する手続きを加害者請求といいます(自賠法第15条に規定されている手続であることから、15条請求と言ったりもします)。

一方、損害を被っている被害者自身も、自賠責から支払われるべき保険金を直接自賠責保険会社に請求することができ、そのような手続きを被害者請求といいます(こちらは自賠法第16条に規定されていることから、16条請求と言ったりします)。ただし、任意保険会社の一括対応が行われていると、上記の通り加害者請求が行われている場合もあるので、被害者請求によって支払われるのは加害者請求により支払われた部分を控除した額となります。

いずれにしても、被害者が最終的に受け取る賠償金は自賠責分と任意保険分という2つの内訳があり、自賠責分については、任意保険会社がいわば立て替えて支払う方法と、被害者自らが自賠責保険会社に請求する方法とがあるということです。

問題は、人身傷害保険による支払いも行われた場合です。

問題となった事件として、福岡地裁令和元年8月7日判決(1審)、福岡高裁令和2年3月19日判決(2審)、最高裁第一小法廷令和4年3月24日(3審)という一連の裁判があります。

ここでは、被害者(原告)をX、加害者(被告)をY、X加入の人身傷害保険会社をAとしますが、XがAから人身傷害保険金を受け取った後、AがY加入の自賠責保険に対して自賠責分を求償し回収した額がどのように取り扱われるかが問題となりました。

①福岡地裁令和元年8月7日判決(1審)について

まず、一審の福岡地裁の判決を元に、事件の構図をざっくりと説明します。

※各数字については、概ね千の位以下を四捨五入した仮の数字を採用しています。

- 信号のない交差点でX運転の車両とY運転の車両が衝突(Y側に一時停止標識あり)。過失割合は7対3と認定。

- Xは主にAによる一括対応を受け、人身傷害保険金として111万円を受領。Aは人身傷害保険金分についてY加入の自賠責保険に求償し、自賠責分として83万円を回収。

- Xは後遺障害等級第14級が認定。その後Yに対し提訴。

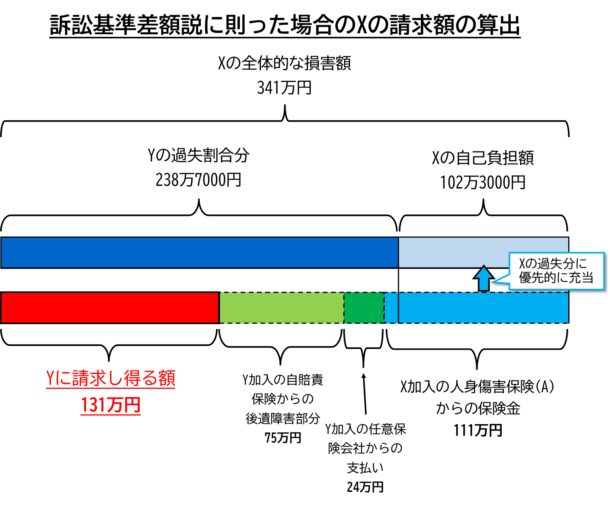

- 福岡地裁はXの全体的な損害額は341万円と認定し、さらに過失相殺によって341万円×70%=238万7000円と認定。

- Xの既受領金は合計で182万円(内訳は、Y加入の任意保険会社24万円・Aからの人身傷害保険金のうちAがY加入の自賠責保険から回収した83万円・自賠責からの後遺障害部分保険金75万円)。

- よって、XがYに請求し得る額は56万7000円(238万7000円-182万円)と判示。

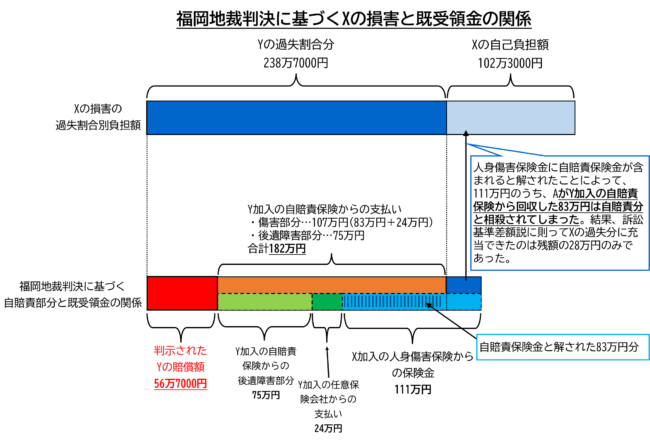

X加入の人身傷害保険の保険会社Aは、Xに対し人身傷害保険金として111万円を支払っていました。その後、AはXの承諾により、Y加入の自賠責保険会社に対し求償を行い、自賠責相当分83万円を回収しました。

ここでの問題点を説明するため、訴訟基準差額説に当てはめ人身傷害保険会社の求償範囲について考えてみます。

人身傷害保険から支払われた保険金は、訴訟基準差額説を採用するとXの過失分に充当することができます。すなわち、Xの全体的な損害額341万円の30%である102万3000円に人身傷害保険金を充当でき、余剰分の8万7000円は既受領金としてYの過失割合分から差し引くこととなるはずです。その他、任意保険会社からの支払いと自賠責保険からの後遺障害部分の保険金を差し引くと、Yに請求し得る額は131万円となるはずです。

にも拘わらず、福岡地裁の判決では、上記算出結果を下回る56万7000円が判示されたのです。

このような結果を生み出した原因は大きく2点あると思われます。1つ目は、「人傷社から支払われる保険金には自賠責保険金が含まれるという合意があった」と判断されたこと、2つ目は、人傷社が本来の求償範囲を超えて自賠に求償したことです。

■「人傷社から支払われる保険金には自賠責保険金が含まれるという合意があった」と判断されたこと

福岡地裁判決の中では、AがY加入の自賠責保険から回収した83万円分について以下のようなことが述べられています。

- Xは、人身傷害保険が自賠責保険を含めて保険金を一括して支払う扱いである一括払いを承諾した。

- Xが人身傷害保険を受領後、XのYに対する損害賠償請求権及び自賠責保険金の請求受領権が(支払保険金の額を限度として)Aに移転することを確認した。

- XとAとの間では、XがAから受領する保険金には自賠責保険金が含まれるとの合意があったものということができる。

- それに基づきAがY加入の自賠責保険から83万円の支払いを受けたのであるから、XのYに対する損害賠償請求権の内、83万円分はAに移転した上、Aが行使したということができる。

上記の内容をもとにすると、つまり、Y加入の自賠責保険から支払われるべき保険金はYの賠償義務額に帰属しており、上記の流れでAが自賠責保険から83万円を回収した行為は、Yに対する損害賠償請求権の行使と見るべきであるということになります。

ここまでの流れを元にした、Xの損害と既受領金の関係は以下のようであったと考えることができます。

■人傷社が本来の求償範囲を超えて自賠に求償したこと

訴訟基準差額説に則った時のAのYに対する求償範囲はどれだけになるでしょうか。

Xの損害のうち、自己負担分が102万3000円であり、人身傷害保険金111万円はまずは自己負担分に充当されることから、111万円-102万円3000円=8万7000円が求償の対象と考えるべきです。

しかし、現にAは、Y加入の自賠責保険から83万円を回収しており、求償の対象を大きくはみ出していますし、その結果として以下のようなことが分かります。

- 131万円(訴訟基準差額説によるXがYに請求し得る額)-56万7000円(福岡地裁判決で判示された額)=74万3000円(両者の差額)

- 83万円(AがY加入の自賠責保険から回収した額)-8万7000円(訴訟基準差額説によるAの求償額)=74万3000円(求償範囲を超えた額)

②福岡高裁令和2年3月19日判決(2審)及び最高裁第一小法廷令和4年3月24日(3審)について

2審の高裁判決も、1審と同様Aの回収額全額を控除すべきとしましたが、3審の最高裁判決では、一転控除すべきではない旨が示されました。保険金請求書上の解釈などさまざま理由が判示されましたが、その中で、「Aが自賠責保険から損害保険額の支払いを受けることになると、Aが別途人身傷害保険金の追加払いをしない限り、Aが最終的に負担する額が減少し、被害者の損害の填補に不足が生じることになる…」旨が述べられています。

人身傷害保険会社の代位の範囲について訴訟基準差額説が採用された最高裁第一小法廷平成24年2月20日判決においても、保険金請求者(被害者)に裁判基準損害額に相当する額が確保されることが重視されています。本件の場合、1審(及び2審)の判決結果では、図に示した通りXの損害の填補に不足が生じてしまいますが、そのような事態を招く合意を当事者が行うとは考えられないと判示しています。

この判例により、被害者側の人身傷害保険会社が被保険者(被害者)に人身傷害保険金を支払い、加害者側の自賠責保険に求償を行った場合でも、被害者が不利益を被ることなく訴訟基準差額説本来の運用に則って損害を填補できる一応の道筋が示されましたが、人傷一括対応が行われたケースにおける、加害者側自賠責保険が負担すべき賠償額がどの部分に充てられるべきかという点については、正直に言えば明確化していません。この一連の事件の場合でいうと、Aは加害者側の自賠責保険への求償により、本来の求償範囲である8万7000円を大きく上回る83万円を回収している訳ですが、この点については結局AとY(Y加入の任意保険会社)との間で調整すればよいという指摘にとどまっています。

以上のような実務上の問題があるため、「人身傷害保険は過失割合に関係なく支払われ、しかも自分に過失があるようなケースでは、過失分から優先的に充当できる」という運用や取り扱いがなされるとしても、すんなり上手くはいかないケースが出てきてしまう…というのが実情です。

4.被害者のための利用時の注意点

さて、ここまで人身傷害保険加入メリットと、それに関わる実務上の問題点を解説してきましたが、当事務所の実務上の経験も踏まえた利用上の注意点をお話しできればと思います。

(1)人傷払い先行か対人賠償先行かの選択

交通事故被害に遭い、被害者自身にも過失があるケースでは、自らの損害額MAXが填補されるためには人身傷害保険への加入及び利用が必須と言っても過言ではありません。ただし、人傷払い先行にしても、対人賠償先行にしても、被害者本人にとって不利益となる問題が発生する可能性があるので、今一度それらをまとめたいと思います。

- 人傷払い先行のケースで人身傷害保険会社が加害者側の自賠責保険に求償を行った場合、判例と同様自賠責分の取り合いが生じる恐れがある。取り合いの結果によって被害者が不利益を被ることは最高裁の判決によっておよそ起こる事はないと思われるが、それでもすんなりと解決しない可能性があることは否めない。その場合は、人身傷害保険会社から加害者側の自賠責保険に求償する予定があるか等を確認した上、訴訟基準差額説によって求償範囲が限られていることを今一度認識してもらう必要がある。

- 対人賠償先行の場合は、加害者側からの賠償が完了した後に人身傷害保険に保険金を請求することとなるが、まずは約款に読替規定があるかどうかを必ず確認する必要がある。その上で、読替規定上は「『裁判の判決または裁判上の和解によって』人身傷害保険基準と異なる損害額が算出された時」としている場合が基本であるため、「原則は」裁判が必須となる。一方で、対人賠償先行の場合は、人身傷害保険による求償範囲を超えた加害者側自賠責保険への求償の問題は起こらないため、その部分で被害者が不利益を被る恐れはない。

- ただし、加害者側との間で事故態様・過失割合・損害額などに争いがある場合、人傷払い先行のケースではとりあえず人身傷害保険基準での保険金(治療費だけでなく休業損害や慰謝料など)をすんなりと受け取れることが多いため、早めに損害の填補を受けられるというメリットはある。対人賠償先行の場合は、加害者側との間で損害賠償額の合意ができない限り支払いが行われない(一括対応を受けられているケースであれば、持ち出しが生じることは基本的にはない)ので、負担を強いられる可能性はある。

(2)どちらを選択したとしても解決が長期化する可能性は高い

どちらのケースにしても、解決までの時間が長期化する可能性があります。特に、訴訟提起の可能性があるならなおさらです。そのため、迅速な解決を第一に考えたい場合には、ある程度のラインで妥協するということもひとつの考え方ではあります。

(3)特殊な解決ルートもある

と言いつつも、保険会社によっては特殊な取り扱いをしてくれる可能性もあります。当事務所においても、被害者の人身傷害保険会社が「加害者側との示談後に、本人過失分とされた部分の金額を支払う」と言ってくれた事例がありましたので、対人賠償先行で示談で終了した場合でも、人身傷害保険の読替規定による恩恵を受けられる可能性があります。

また、訴訟提起を経ずとも、交通事故紛争処理センターの利用を通じて、訴訟に比べ短期間で同様の目的を達成できる場合もあります。

5.まとめ

以上、交通事故被害における人身傷害保険利用のメリットの内、本人過失分への優先的充当の部分について詳しく説明をさせていただきました。実務的な話も多く含まれていましたので、一般の方でご覧いただけた方には、かなり難しい話も多かったと思います。

人身傷害保険は、人身損害について相手から補償してもらえないリスクを大きくカバーできる基本補償としてとても有用です。被害者自身にも過失があるケースでは、過失割合によって加害者からの賠償額が左右されることから、過失割合の決定自体に長い時間がかかることも多くあり、この点が難航することもしばしばです。しかし、被害者が人身傷害保険に加入していて、ここまで説明したようなメリットが活かせるのであれば、過失割合の交渉もある程度妥協できるようになります。加入しておくことで、本当に様々な恩恵があるのではないかなと思います。

しかしながら、一般の方々で、人身傷害保険利用のメリットをしっかり理解できている方はなかなかにいらっしゃらないでしょう。ですから、こういった部分も含めて弁護士に相談をいただくことに大きな意味があると思います。

交通事故被害でお悩みなら、ぜひ交通事故被害者専門の弁護士事務所である岡島法律事務所へ!